После того, как Тиньков «послал Яндекс на 5 букофф» я решил более подробно разобраться в подоплеке подобного решения. большинстве случаев за такими действиями стоит банальщина — деньги. Стороны просто разошлись в стоимости актива.

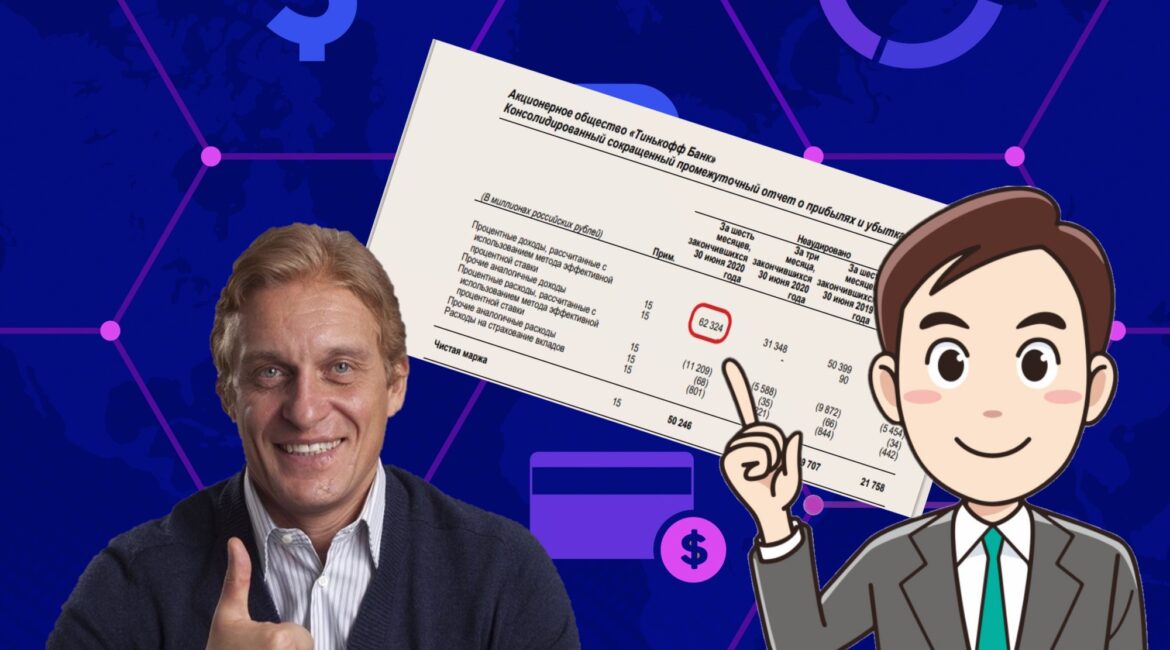

Я не стал изобретать велосипед, а обратился к отчетности банка Тинькофф за 1-е полугодие 2020 года. Она выложена на сайте и каждый может с ней ознакомиться.

1. Капитал и стоимость банка

Надо сказать, что банки всегда продавались с трудом, а сейчас тем более. При этом стоимость составляла от 0,5 до 1,0 размера капитала.

Но с Тинькофф все не так.

Собственный капитал составляет 96 млрд. рублей. А предполагаемая стоимость продажи озвучена в 5.48 млрд. долл. В рублях это будет

= 5,48 * 78 = 427,4 млрд. рублей.

Т.е. банк был оценен в

= 427,4 / 96 = 4,45 капитала.

Так оцениваются не банки, а интернет компании. Олег Тиньков именно так позиционирует свой банк и надо сказать в этом преуспел.

2. Прибыль и доходность

Интересно было посмотреть на финансовые результаты за первые полгода 2020 года т.к. кризис уже вступил в свои права. И надо сказать, здесь банк не подкачал.

Чистая прибыль только за полгода составила 14,5 млрд. руб. (это почти 200 млн. долл.) и это уже за вычетом налога на прибыль. По итогам года можно ожидать прибыли в 400 млн. долларов.

Т.е в пересчете на годовую прибыль банк оценили в

= 5,48 / 0,4 = 13,7 годовых прибылей.

Это супер оценка.

3. Кредитный портфель

Структура кредитного портфеля

Работающий кредитный портфель составляет 322,9 млрд. рублей.

Но при этом за полгода получен очень существенный процентный доход

в размере 62,3 млрд. руб.

Значит доходность кредитного портфеля рассчитанная в годовых составляет

= 62,3 * 2 / 322,9 = 0,386 или 38,6%

Именно этот показатель меня не просто удивил, а впечатлил. Подобная доходность была у банка Русский Стандарт, на заре начала потребительского кредитования.

Но сейчас, в эпоху жесточайшей конкуренции, подобная доходность — явление уникальное.

У того же Сбербанка доходность кредитного портфеля находится на уровне 10%. Понятно, что у него значительная доля — кредиты юрлицам, но тем не менее.

ИТОГО

Именно высокая доходность кредитного портфеля позволяет Тинькову «гнуть пальцы» и пытаться выбить лучшие условия.

Другое дело, что эффективность банка очень сильно завязано на экономическую ситуацию в России в целом. Основу кредитного портфеля составляют не обеспеченные ссуды и риски по ним могут значительно вырасти при падении доходов граждан.

Подытоживая можно сказать, что Тинькову удалось создать банк с очень высокой операционной эффективностью. Важно только не упустить момент продажи, как в свое время это сделал Рустам Тарико не продав Русский Стандарт. Но это уже совсем другая история.